Tre modi per proteggersi subito dalla recessione

06 January, 2020

Ad agosto abbiamo assistito ad una discesa dei mercati.

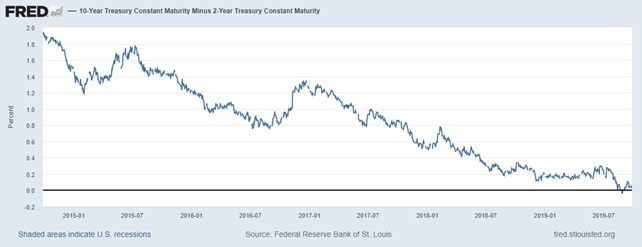

Ciò era dovuto a una serie di fattori, ma molti a Wall Street indicano come causa l'inversione della curva dei rendimenti.

Che cosa significa una curva dei rendimenti invertita? È ciò che accade quando i rendimenti dei titoli del Tesoro a breve termine sono inferiori ai rendimenti dei titoli del Tesoro a lungo termine. Mercoledì, lo spread tra i rendimenti obbligazionari statunitensi a 2 e 10 anni è diventato brevemente negativo per la prima volta dal 2007, dopo la crisi finanziaria.

Inoltre, la curva dei rendimenti è già invertita sui Treasuries a 3 anni rispetto a quelli a 10 anni.

Cosa significa questo? Una curva dei rendimenti invertita indica che gli investitori temono che gli ostacoli economici come la guerra commerciale e il rallentamento dell'economia globale possano influire sui rendimenti futuri. Non vogliono fare piani di investimento a lungo termine. Smettono di acquistare le obbligazioni a lunga scadenza e cominciano a comprare quelle a breve.

Ci sono tre grandi conseguenze:

Le banche non ne beneficeranno.

Le banche in genere prendono in prestito a breve termine e prestano a lungo termine. Se i tassi di interesse a lungo termine diminuiscono più di quelli a breve termine, le banche guadagnano meno sui prestiti e pagano di più sui depositi. Per dirla in altro modo, se la curva dei rendimenti viene invertita, il margine di profitto delle banche evapora.

La Fed taglierà nuovamente i tassi.

In effetti, Goldman Sachs è abbastanza sicura che la Fed taglierà i tassi un’altra volta tra oggi e la fine del prossimo anno.

I rischi di recessione sono in aumento.

TD Securities afferma di vedere una probabilità del 55% di recessione nei prossimi 12 mesi, il valore più elevato dal 2007.

Come ci si può proteggere

1) Short sulle banche

Se le banche vedranno diminuire i loro profitti, di certo non sarà un bene averle nel portafoglio. E se hai appetito per il rischio, potresti venderle.

Selezionare singole azioni può essere difficile. Un modo più semplice per farlo è acquistare l'ETF ProShares UltraShort Financials (NYSE: SKF).

Questo ETF replica a leva 2 l’andamento inverso della performance giornaliera dell'indice Dow Jones U.S. Financials Index. Ha un expense ratio dello 0,95%. È uno strumento adatto per il trading di breve termine. Mentre comporta rischi maggiori, il potenziale di profitto può essere esplosivo.

2) Acquista oro e minatori

I ripetuti tagli dei tassi da parte della Fed creano un ambiente in cui l'oro brilla.

E’ possibile vedere che nell'ultimo anno, l'S&P 500 ha guadagnato il 10%. Allo stesso tempo, l'oro è aumentato del 18% e i minatori d'oro, come monitorato dall'ETF VanEck Vectors Gold Miners (NYSE: GDX), sono aumentati del 46%.

3) Aziende che pagano dividendi in crescita

Se le obbligazioni rendono poco o nulla - e a volte meno di zero - le azioni che pagano dividendi hanno la possibilità di brillare.

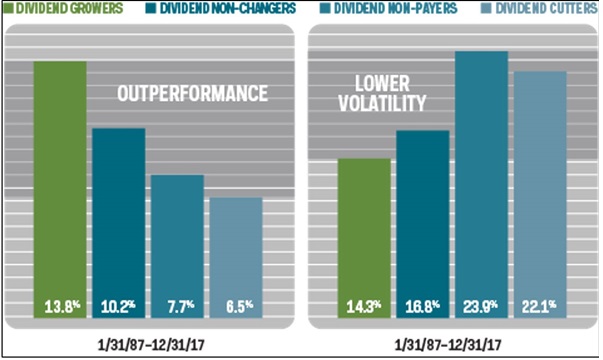

In effetti, Una ricerca di Ned Davis ha dimostrato scientificamente che le azioni che aumentano i dividendi sovraperformano il mercato sia nelle fasi rialziste che in quelle ribassiste.

Dal 1972, i pagatori di dividendi hanno sovraperformato i non pagatori del 3,4% in ciascun mercato rialzista. Ma nei mercati al ribasso i pagatori hanno sovraperformato i non pagatori del 12,5%.

Insomma, non è facile riuscire a sovraperformare il mercato anche in momenti difficili, ma con la giusta attitudine e preparazione abbiamo qualche possibilità in più.