Guerra commerciale e rame, opportunità in vista

02 September, 2019

Tra i tagli ai tassi di interesse e le guerre commerciali, i metalli preziosi stanno virando al rialzo, con il potenziale dei minatori che aumenta.

A questo punto è lecito parlare del Rame. A differenza dell'oro, che è cresciuto del 16% nell'ultimo anno, il rame non è andato praticamente da nessuna parte. Perché?

Uno dei motivi principali è la guerra commerciale tra Stati Uniti e Cina. Dal momento che il mercato USA è un mercato importante per i beni cinesi, il persistente battibecco del trattato fanno preoccupare gli investitori che l'economia cinese rallenterà e con essa, la domanda cinese di rame.

La Cina utilizza circa metà della fornitura mondiale di rame. Gli Stati Uniti, d'altra parte, utilizzano circa il 10% dell'offerta mondiale. E c'è una buona ragione per preoccuparsi. La produzione industriale cinese è recentemente scesa al minimo di 17 anni. La crescita della produzione è scesa al 5% a maggio. A giugno è rimbalzata al 6,3%, ma è ancora molto al di sotto dell'obiettivo ufficiale. Nel frattempo, la crescita economica della Cina è rallentata al 6,2% nel secondo trimestre, al ritmo più basso in almeno 27 anni. Ciò potrebbe rendere irraggiungibile l'obiettivo di crescita annuale di Pechino del 6,5%. Il governo sta implementando una misura di stimolo dopo l'altra per sostenere l'economia. Questo è ciò a cui i sostenitori stanno guardando. Dicono che la crescita cinese si riprenderà e guadagnerà slancio. Quindi è lecito restare allerta.

Cosa dice il consenso

L'opinione pubblica si è rafforzata sulla posizione che l'economia cinese si stabilizzerà, ma non accelererà. E questo pesa sui prezzi. La stima del consenso è che, entro la fine dell'anno, i prezzi del rame saliranno in modo contenuto. Ma i minatori di rame stessi sono molto più ottimisti; anche perchè è il loro lavoro essere ottimisti. Ma hanno anche alcuni punti a favore dalla loro parte. E i dati recenti sembrano supportare il loro caso.

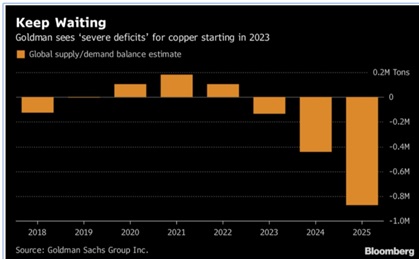

Dalle recenti analisi si ottiene un dato circa la domanda che ha superato l'offerta di 155.000 tonnellate nei primi quattro mesi dell'anno. Ciò dipende dal divario di 64.000 tonnellate registrato un anno prima. E a più lungo termine, Goldman Sachs afferma di vedere "gravi deficit" nel bilancio globale della domanda e dell'offerta di rame a partire da pochi anni, come mostra questo grafico allegato.

Goldman Sachs ora stima che il rame presenterà "gravi deficit" strutturali a partire dal 2023. Sembra che ora stiamo assistendo a una forte contrazione della domanda e dell'offerta. Le vecchie miniere si stanno chiudendo. Le nuove miniere sono scarse e non abbastanza grandi da colmare il vuoto. In una recente presentazione, Southern Copper (NYSE: SCCO) ha previsto una crescita della domanda di rame del 2,5% quest'anno e una crescita dell'offerta dell'1,5%.

Spunti operativi

A livello operativo si può valutare un fondo che tiene traccia del prezzo del metallo stesso, come il U.S. Copper Index Fund (NYSEArca: CPER). Oppure, Southern Copper o un altro grande produttore di rame, come Rio Tinto (NYSE: RIO) o ancora Freeport-McMoRan (NYSE: FCX). Negli ultimi tre mesi, TUTTI questi titoli sono stati scambiati al ribasso. Ma alcuni stanno superando gli altri. Rio Tinto, per esempio. È un grande produttore di minerale di ferro, oltre al rame e ad altri minerali. Anche se potrebbe non è essere ancora il bottom per il rame e per altri metalli industriali, potremmo essere molto più vicini di quanto il mercato pensi.

Se vuoi restare aggiornato su opportunità operative, hai la possibilità di farlo inserendo, gratuitamente, la mail qui sotto.