Perchè l'oro può raggiungere i $6000

25 June, 2019

Il prezzo dell’oro potrebbe crescere enormemente negli anni a venire, in quanto vi sono molti potenziali fattori che probabilmente sosterranno le quotazioni del metallo giallo nel lungo periodo. Discutiamo i fattori più importanti qui di seguito:

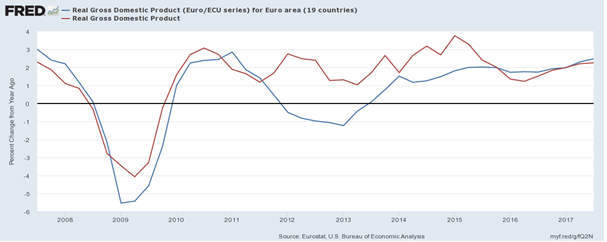

- Crescita globale sincronizzata e restringimento della divergenza tra l'economia USA e le altre principali economie, in particolare l'area dell'euro (vedi il grafico qui sotto). Quindi, a lungo termine, ci aspettiamo una pressione al ribasso sul biglietto verde rispetto all'euro. In altre parole, gli Stati Uniti si trovano in una fase successiva del ciclo economico rispetto all'area euro, di conseguenza quest'ultimo potrebbe ora migliorare la propria posizione o addirittura sovraperformare l’economia statunitense. Se ciò dovesse accadere, si assisterebbe ad un apprezzamento del cambio EUR/USD, che dovrebbe essere rialzista per l’oro.

- Bassi tassi di interesse reali: è possibile che l'inflazione possa sorprendere le banche centrali. Un aumento imprevisto dei prezzi ridurrebbe i tassi di interesse reali, che sosterrebbero i prezzi dell'oro. Il metallo giallo è considerato da molti investitori una copertura dall'inflazione e brilla nei periodi di bassi tassi di interesse reali.

- L'attuale espansione economica degli Stati Uniti e il mercato rialzista degli indici statunitenti sono i più lunghi mai registrati. Prima o poi dovrà presentarsi la recessione ed il market crash. È importante sottolineare che la prossima crisi avverrà in una situazione caratterizzata da bassi tassi d’interesse e con balance sheet di grandi dimensioni da parte delle banche centrali: gli strumenti a disposizione per sostenere l’economia saranno quindi limitati, il che porterà preoccupazione da parte degli operatori riguardo all’impotenza delle banche centrali, aumentando conseguentemente la domanda di oro.

- Allo stesso modo, durante la prossima crisi lo spazio per una politica fiscale più espansiva sarà più limitato. I debiti pubblici hanno raggiunto valori enormi in molti paesi, in particolare negli Stati Uniti, dove la riforma fiscale di Trump ha aumentato ulteriormente il deficit. In tale situazione, l'oro dovrebbe brillare.

- L'enorme dimensione del mercato dei derivati: Warren Buffett l'ha definita una bomba ad orologeria e quando e se dovesse implodere, l'oro otterrebbe una spinta enorme. Il principale rallentamento dell'economia cinese è un esempio di cigno nero che potrebbe scuotere l'economia globale e aumentare la domanda di oro.

Avendo ora discusso i motivi per cui l'oro si muoverà probabilmente molto più in alto nei prossimi anni, ipotizziamo quanto in alto potrebbe effettivamente andare. Naturalmente, è impossibile fare una previsione dettagliata basata solo sulle tendenze fondamentali, quindi per farlo applicheremo altre tecniche che si basano su analogie rispetto a ciò che è già accaduto in passato. Dopo tutto, la storia tende a ripetersi in misura considerevole in quanto le forze psicologiche trainanti (paura e avidità) dietro i movimenti dei prezzi non cambiano.

Accenni sulla metodologia

Illustreremo due modi per giungere all'obiettivo a lungo termine per l'oro; non faremo affidamento su misure fondamentali classiche come il deficit domanda-offerta.

Non vogliamo entrare nei dettagli, in breve l'oro si comporta più come una valuta che come una merce e i flussi d’investimento sono più importanti per il prezzo rispetto alle dimensioni della domanda e dell'offerta annuale. Inoltre, l'analisi fondamentale classica può solo indicare quale dovrebbe essere il vero valore di un dato asset, ma non è quello che ci interessa. I mercati tendono a diventare molto ipercomprati ai vertici, quindi la stima sopraccitata sottovaluterebbe significativamente massimo target a lungo termine raggiungibile dall’oro.

Analogia con lo scorso bull market

Il primo metodo consiste nel verificare come l'attuale rally sia paragonabile a quello visto tre decenni fa. Dopotutto, i mercati rialzisti a lungo termine passano da forti sottovalutazioni/sopravvalutazioni e poiché la storia tende a ripetersi, uno sguardo al passato potrebbe dirci quanto l'oro possa muoversi.

Useremo le valutazioni relative.

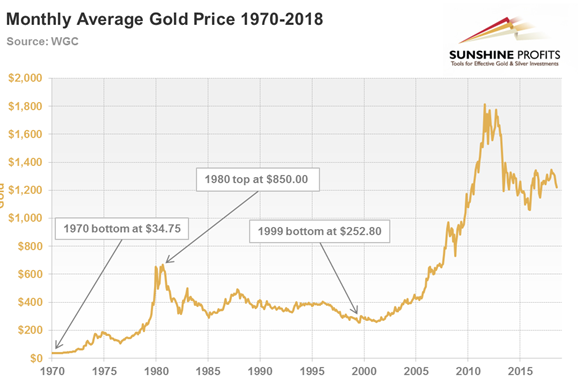

Quante volte l'oro ha moltiplicato il suo prezzo durante il precedente mercato rialzista?

L'oro è salito da $34,75 a circa $850, il che significa che il suo prezzo è aumentato di 24,46 volte. Il bottom dell'oro nel caso dell'attuale mercato rialzista è di $252,80. Moltiplicando quest’ultimo valore per il moltiplicatore, il risultato è di $6.184 come futura previsione dei prezzi per l'oro. Questo può apparire come un calcolo semplicistico, ma in realtà prende intrensicamente in considerazione diversi fattori.

Alcuni potrebbero affermare che l'analogia non è corretta, perché sotto il gold standard il prezzo dell'oro è stato mantenuto artificialmente basso e quindi dal confronto con il prezzo iniziale otteniamo dimensioni eccessive.

Certamente questa potrebbe essere un’osservazione corretta, ma ... c'è un piccolo dettaglio che conferma che possiamo effettivamente usare la metodologia sopra menzionata, ovvero che una volta che il prezzo dell'oro è stato lasciato fluttuare, non è salito immediatamente. Al contrario, il movimento al rialzo è stato piuttosto graduale, proprio come i prezzi delle attività sottovalutate aumentano di valore durante i classici mercati rialzisti.

Se l'oro fosse salito da $35 a $100 in una notte, allora potremmo prendere in considerazione $ 100 come il primo prezzo reale dell'oro e iniziare il calcolo da quel prezzo. Ma non è successo niente del genere. C'è stato un graduale aumento dei prezzi, durante il quale l'oro ha attraversato momenti di debolezza. Certamente il fatto che l'oro non potesse essere scambiato liberamente durante il gold standard rappresentava un fattore significativo per il rialzo degli anni '70, come però ci sono fattori fondamentali per il rialzo in tutti i mercati bull.

Prezzo dell’oro paragonato al mercato azionario

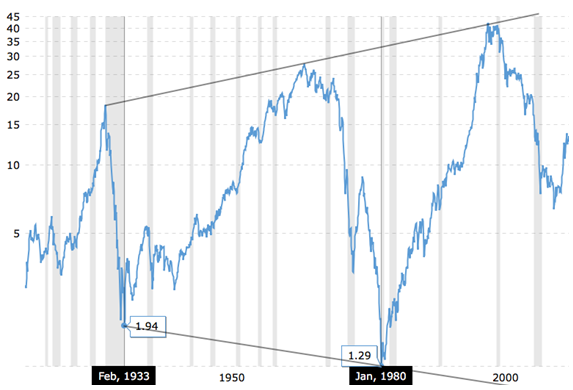

Il confronto dell'oro con il mercato azionario generale è molto utile in quanto entrambe le classi di attività sono spesso considerate alternative. Entrambi sono influenzati dall'inflazione, quindi il loro rapporto non dovrebbe essere influenzato da quest'ultima. Inoltre il rapporto si è già rivelato utile su base approssimativa, gli ultimi massimi e minimi erano in qualche modo in sintonia con gli estremi precedenti. Diamo un'occhiata al Dow to Gold ratio qui sotto.

Il principale top nel rapporto è stato visto circa 20 anni fa e da allora è sceso a livelli molto più bassi. In questo momento, stiamo assistendo ad una ripresa correttiva, coloro che sono orientati a breve o medio termine la considerano un grande rally. In effetti, anche dal punto di vista di medio termine, il rally è considerevole, ma dovremmo tenere presente che qualcosa di molto simile si è verificato a metà degli anni '70 ed era solo una ripresa correttiva, non l'inizio di un nuovo lungo rally. Si noti inoltre che l'intera storia del grafico è caratterizzata da un aumento della volatilità in entrambe le direzioni, quindi un rialzo correttivo più grande questa volta non sarebbe qualcosa di strano. Al contrario, sembra essere in sintonia con la tendenza di cui sopra.

Data l'aumentata volatilità in entrambe le direzioni, sembra che i movimenti debbano essere caratterizzati da una maggiore volatilità rispetto a quelli precedenti. Il rialzo del rapporto iniziato nel 2011 è più grande di quello che abbiamo visto a metà degli anni '70, ma questo sembra piuttosto naturale alla luce dell'aumento generale della volatilità. Poiché la misura in cui l'attuale espansione è maggiore della correzione della metà degli anni '70 è piuttosto naturale, non sembra che quest’ultimo movimento sia diverso. Pertanto, per quanto riguarda la visione di lungo termine, sembra che il ratio non abbia ancora completato il suo movimento.

Ma dove può arrivare?

Ci sono diversi modi in cui possiamo determinare il probabile obiettivo e sono tutti basati sul fatto che la storia tende a ripetersi. La domanda è "in che modo si ripeterà". Il rapporto potrebbe semplicemente raggiungere uno dei due minimi precedenti (1.94 e 1.29). Considerando però che storicamente il range di movimento si sta allargando, appare prudente assumere che il rapporto raggiunga uno dei due livelli sopraccitati, ed anche se personalmente non pensiamo possa arrivarci, proiettando le linee si arriverebbe ad un ratio di 0.9. Stabilito il range del ratio, la domanda che sorge spontanea è "dove sarà il Dow Jones in corrispondenza di quei valori".

Nel momento in cui stiamo scrivendo questo articolo, il Dow ha un valore di $26.500. Da ciò ne risulterebbe un prezzo dell’oro di circa $13.000.

Questi livelli potrebbero essere raggiunti, ma non pensiamo sia probabile. In passato, è ovvio che il prezzo dell'oro era fissato - il movimento del rapporto si basava esclusivamente sul movimento del mercato azionario.

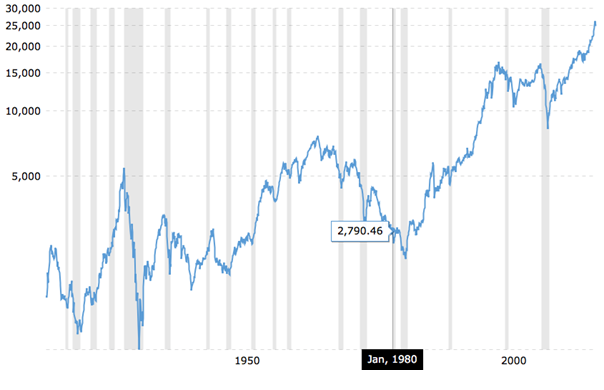

Dove arriverà il mercato azionario?

Per essere chiari, il Dow non è detto che crolli nel futuro imminente, ma in base ai cicli a lungo termine sopra indicati nel rapporto Dow / oro, è probabile che lo faccia. Il grande calo del Dow che ha preceduto il minimo del 1980 nel rapporto era inferiore a quello precedente al 1933, quindi se questa tendenza continuasse, anche il prossimo downswing correttivo potrebbe essere inferiore.

L'assunto sopra sembra avere un sostegno fondamentale, poiché la tendenza ora è quella di gettare i soldi nel mercato azionario in declino e sperare per il meglio (ricorda Bernanke nel 2008?). Con il denaro che viene pompato nel mercato azionario durante il prossimo grande downswing, la dimensione della correzione potrebbe essere davvero limitata e, per lo stesso motivo, il prezzo finale per l'oro potrebbe essere più alto.

Tuttavia, se la storia deve ripetersi almeno in una certa misura, il Dow dovrebbe crollare e il declino non dovrebbe essere molto contenuto .

Circa 50 anni fa, il Dow arrivò a circa 7.500 e iniziò un declino che terminò nel giugno 1982 sotto quota 2.100. Il top dell’oro e il bottom nel Dow to gold ratio, tuttavia, si sono formati in precedenza, con il Dow a circa 2.800.

Ma possiamo davvero aspettarci che gli indici diminuiscano in questa misura con le politiche recenti di sostegno dei mercati attraverso la continua immissione di denaro nel sistema economico?

Non necessariamente, ma poiché il declino degli anni '80 era inferiore del 23% rispetto a quello degli anni '30, allora forse vedremo un calo simile anche questa volta.

In questo caso, guarderemmo a un calo di circa il 39%.

Ipotizzando un calo del 39%, il Dow potrebbe raggiungere un valore di circa $16000, e con un ratio di 1:2 si otterrebbe un prezzo dell’oro di circa $8000. Ovviamente non è un target dall’oggi al domani, ma qualcosa che potrebbe essere raggiunto nell’arco di 5-7 anni almeno.

Non crediamo che lo shock possa raggiungere le dimensioni del 1933 o degli anni ‘80, dato che ad ora non ci sono presupposti per un cambio imminente del sistema monetario o di uno shock petrolifero, ma sapere a lungo termine il range in cui si può muovere ci può dare un’idea dei target possibili.

Conclusioni

Riassumendo, è probabile che si assista ad un rally del prezzo dell’oro nei prossimi anni. Guardando al medio termine, reputiamo che un prezzo di $2500 per il 2021-2022 possa essere più che plausibile.